(管理学院新闻信息中心实习记者习磊/文)近日,管理学院会计系组织举办的“财务与会计”系列学术讲座正在火热进行中。11月25日下午,在管理学院130教室,清华大学会计系主任、中国会计学会理事陈晓教授就国内证券分析的信息优势与管院师生进行了探讨交流。该讲座由会计系主任张兆国教授主持。

“本地证券分析师比海外分析师更具有预测优势?”讲座伊始,陈晓教授就这一问题提出了自己的看法:“在会计准则改革前,本地分析师准确度高于海外分析师,会计准则改革后,仍有优势,但优势有所下降。”

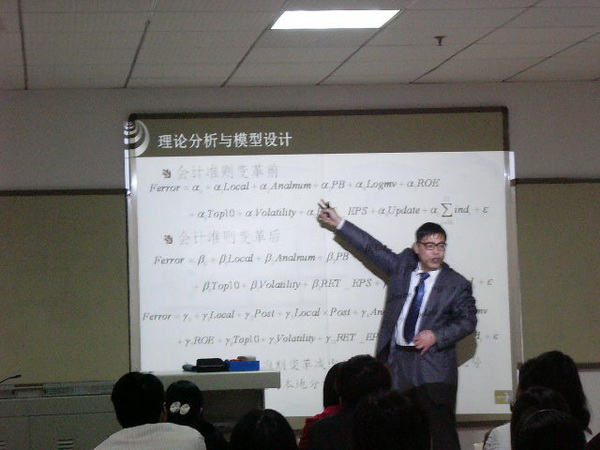

陈晓指出,国外学者通过大量的数据分析得出结论,但并未指出产生这种变化的原因。那么,本地证券分析师的优势来源在哪里?陈晓通过理论分析与模型设计,在描述性统计的基础上向大家揭示了谜底,由于本地分析师存在地理邻近性的优势,获取信息的成本较低,因而在数据采集,评估市场等分析行为上具有更大的发挥空间。此外,对于海外分析师来说,由于会计准则差异带来的信息不确定性加大,一定程度上削弱了其分析结果的可操作性和实用性,因而民营企业和私有企业更愿意购买本地分析师的报告来决定投资行为。

同时,陈晓提到会计准则改革后,本地分析师的预测优势有所下降。这是因为新的会计准则是为了顺应国际化发展的需要而实行的,海外分析师对于新准则有着更好的把握和理解,基本上能够做到本土化。而本地分析师却需要一个缓慢的过程来把握新准则的分析模式和提高对市场的敏感性。这个阶段是不可避免的,也是我国分析师在国际化的浪潮中提升自身实力的必由之路。

随后陈晓总结道,本地分析师的预测优势既由地理邻近性决定,又由会计准则差异决定。这一发现补充了现有相关研究的成果,它的现实意义在于有助于本地分析师充分发挥自身优势,提高分析效率,同时方便我国公司在海外上市。

进入提问环节,现场气氛颇为活跃。一位同学问道:“现在有很多的内幕交易被查出,在这种内幕交易中,证券分析师对于券商和基金有何意义和作用?”陈晓指出,内幕交易与证券分析不属于同一个范畴,有些基金经理利用职务之便,通过不正当的渠道买卖股票,谋一己之私利。在这个过程中,基金经理不会太在意证券分析师的意见。然而,证券分析师可能也会有自己的“内幕交易”,尤其是他的研究报告对股市有较大影响的时候,投机操纵的投资行为更容易发生。被问及研究的局限性时,陈晓说道:“控制变量的幅度,文化差异等因素对研究结果均存在影响。”会计系的刘炜老师同时也说出了自己的困惑,在进行研究的过程中,常常会想出很多变量,往往不知道该如何取舍,会不会因抛弃某些变量而使得结论严重偏离实际状态。陈晓强调,选取变量要有理论依据,研究者可以做一个修理工,而不必设计一辆新车,在已有的相关研究成果上发现问题,找出新的变量和视角,能够提升结论的可信度。

报告结束后,张兆国教授做了总结发言,指出本次讲座为如何解读并有效利用会计信息提供了新的视角,并倡导在场师生学习借鉴陈教授独特的研究模式和方法。随后,讲座在师生们热烈的掌声中圆满结束。

资料链接:陈晓,清华大学会计系主任,中国会计学会理事、中国税务学会理事,《中国会计评论》副主编、《中国金融研究》学术委员、《中国会计与财务研究》编委;研究领域为会计与资本市场、税务与企业战略、公司治理、财务报告分析与企业价值评估、管理会计与管理控制等,学术论文主要发表在JournalofAccountingandPublicPolicy等国际期刊和《经济研究》等国内期刊。